Pahami Metode Hard-to-Value Intangibles Sebagai Pedoman Baru Transfer Pricing!

Annisa Pratiwi Bulkaini & Mutiara Mayang Oktavia

|

Wednesday, 16 March 2022

Organization for Economic Co-operation and Development (OECD) menjadikan metode penilaian aset tak berwujud yang sulit diukur (hard-to-value intangibles) sebagai salah satu fokus pembaruan pedoman transfer pricing.

Diskusi mengenai hard-to-value intangibles (HTVI) ini merupakan tindak lanjut dari proyek Base Erosion and Profit Shifting (BEPS) Action Plan 8, yang merupakan upaya preventif atas kemungkinan terjadinya penggerusan dan pengalihan laba melalui pengalihan aset tak berwujud intra-grup perusahaan.

OECD dalam Transfer Pricing Guidelines 2022, mengupayakan menyeragaman pemahaman dan penerapan HTVI antar-otoritas pajak, dan keterkaitannya dengan Mutual Agreement Procedure (MAP). MAP merupakan prosedur persetujuan bersama antar-otoritas pajak dalam menyelesaikan sengketa perpajakan internasional yang terkait penerapan Perjanjian Penghindaran Pajak Berganda (P3B) atau tax treaty, termasuk yang terkait dengan koreksi penetapan harga transfer (transfer pricing) terkait transaksi afiliasi korporasi.

Garis Besar Pedoman HTVI

Berikut merupakan beberapa prinsip penerapan metode HTVI:

- Otoritas pajak dapat menguji kewajaran transaksi afiliasi menggunakan data atau informasi pembanding setelah transaksi dilakukan (ex-post) atas penetapan harga yang dilakukan wajib pajak berdasarkan kondisi saat terjadinya transaksi (ex-ante).

- Hasil pengujian ex-post dapat menentukan penilaian pada saat transaksi. Namun, itu tidak bisa dijadikan dasar penilaian pendapatan secara aktual atau arus uang, tanpa mempertimbangkan apakah perusahaan dapat atau seharusnya mengetahui dan mempertimbangkan informasi mengenai kemungkinan mendapatkan pendapatan dan arus kas pada saat transfer HTVI.

- Revisi atas penilaian HTVI menunjukkan bahwa barang tidak berwujud telah ditransfer dengan nilai yang terlalu rendah atau terlalu tinggi dibandingkan dengan harga wajar. Revisi tersebut dapat berpengaruh terhadap penyesuaian harga dan pajaknya.

- Otoritas pajak harus menerapkan pemeriksaan guna memastikan dugaan berdasarkan hasil pendekatan ex-post dapat diindentifikasi dan ditindaklanjuti sedini mungkin.

Contoh Kasus

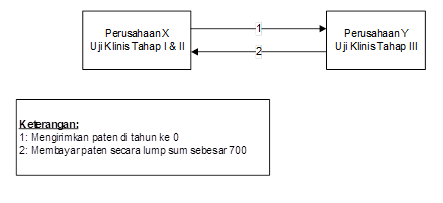

Perusahaan X di negara X mematenkan formula obat-obatan dan berhasil mengambil senyawa melalui dua tahap uji klinis. Hak paten tersebut kemudian ditransfer ke perusahaan Y—entitas afiliasi di negara Y, yang kemudian bertanggungjawab atas uji klinis tahap III. Perusahaan Y menentukan harga paten atas obat yang tengah dikembangkan sebagai dasar proyeksi pendapatan dari hasil produksi obat selama sisa umur paten. Harga paten diasumsikan Rp700 dan dibayarkan secara lump sump sebelum intangible asset diutilisasi (tahun ke-0).

Perusahaan Y memproyeksikan penjualan tidak akan melebihi 1.000 pcs dalam satu tahun dan kemungkinan belum dapat dikomersialkan hingga tahun keenam setelah transfer paten dilakukan. Tingkat diskonto ditentukan dengan mengacu pada data eksternal yang menganalisis risiko kegagalan pengembangan obat. Apabila negara X menemukan fakta pengalihan hak paten di tahun ke-0 dilakukan maka otoritas pajak memiliki kesempatan untuk memverifikasi kewajaran asumsi Perusahaan Y terkait penjualan.

Gambar Skema Kasus

Skenario A

Pada tahun ke-4, Otoritas Pajak Negara X memeriksa Perusahaan X atas kewajaran transaksi pengalihan intangible asset pada tahun 0-2. Dari pemeriksaan tersebut diketahui bahwa proses komersialisasi sudah dimulai pada tahun ke-3 pasca-uji klinis tahap III atau lebih lebih awal dari yang diproyeksikan. Penjualan di tahun ke-3 dan ke-4 sesuai dengan proyeksi. Dalam kondisi ini, Perusahaan X tidak dapat menunjukkan penilaian asli atas kemungkinan perhitungan penjualan yang akan timbul pada periode sebelumnya dan tidak dapat menunjukkan perkembangan yang tidak terduga.

Otoritas pajak akan menggunakan bukti dugaan berdasarkan hasil ex-post untuk menentukan nilai pada saat transaksi yang tidak diperkirakan penjualannya di tahun sebelumnya. Penilaian yang sebelumnya telah dilakukan oleh Perusahaan X akan direvisi sesuai dengan risiko pada penjualan yang sebelumnya bukan Rp700. Revisi dilakukan pada net present value dengan memperhitungkan fungsi dan aset yang digunakan, serta risiko yang ditanggung sehubungan dengan HTVI oleh masing-masing pihak. Dengan demikian, asumsi harga di tahun ke-0 seharusnya Rp1.000. Sesuai dengan pendekatan HTVI, otoritas pajak akan melakukan penyesuaian untuk menilai keuntungan tambahan sebesar Rp300 sebelum utilisasi dilakukan (tahun ke-0).

Skenario B

Otoritas pajak akan menggunakan bukti dugaan berdasarkan hasil ex-post untuk menentukan nilai transaksi yang tidak diperkirakan penjualannya di tahun sebelumnya. Penilaian yang dilakukan Perusahaan X akan direvisi sesuai dengan risiko yang terjadi pada tahun sebelumnya dengan menghasilkan net present value obat yang direvisi di tahun awal sebelum utilisasi (tahun ke-0), dari Rp700 menjadi Rp800. Sesuai dengan pendekatan HTVI, otoritas pajak berhak melakukan penyesuaian untuk menilai keuntungan tambahan sebesar Rp100 pada tahun ke-0. Namun, dalam contoh ini terjadi pengecualian terkait kompensasi sebesar 20% yang tidak diperhitungkan dalam transaksi HTVI.

Pencegahan dan Penyelesaian Sengketa

Dari penjabaran ilustrasi di atas, berikut beberapa rekomendasi strategi bagi wajib pajak untuk mencegah atau menyelesaikan sengketa perpajakan terkait transfer pricing:

- Mengajukan Advance Pricing Agreements (APA) untuk mencegah pemajakan berganda dan lebih memeberikan kepastian hukum bagi wajib pajak

- Mengikuti program bilateral APA untuk menyediakan kasus rollback APA

- Melakukan resolusi kasus melalui Mutual Agreement Procedure (MAP)