Bagimana Aspek Pajak Atas Keuntungan Investasi Saham di Singapura?

Cahya Fitriana

|

Friday, 24 December 2021

Saya berinvestasi saham di Singapura. Bagaimana aspek pajak atas keuntungan dan dividen saham yang saya terima di sana? Terima kasih.

~Anthony, Singapura~

Jawaban:

Salam Pak Anthony. Terima kasih atas pertanyaan Anda.

Perlu diketahui potensi keuntungan dari investasi saham di pasar modal bisa berasal dari dua sumber yaitu dari peningkatan harga saham (capital gain) dan dividen.

Capital gain muncul jika saham yang kita miliki dijual dengan harga yang lebih tinggi daripada harga belinya. Sementara dividen adalah bagian laba yang dibagikan perusahaan kepada pemegang saham. Atas keduanya melekat kewajiban perpajakan yang berbeda.

Berkaitan dengan investasi saham yang Anda lakukan di bursa Singapura, pastikan dahulu apakah keuntungan yang Anda terima sudah dikenakan pajak oleh otoritas setempat atau belum. Kalau sudah dipotong pajak di Singapura, sesuai dengan Perjanjian Penghindaran Pajak Berganda (P3B) Indonesia-Singapura maka pajak tersebut dapat dikreditkan di Indonesia. Sedangkan untuk penghasilan atas keuntungan investasi di Singapura tersebut tetap diperhitungkan dan dilaporkan sebagai penghasilan dalam Surat Pemberitahuan (SPT) Tahunan, pun demikian dengan penghasilan yang didapat di dalam negeri.

Penghasilan Dividen atas Investasi Saham

Berdasarkan P3B, otoritas pajak Singapura dan Indonesia dimungkinkan melakukan pemajakan atas dividen di jurisdiksinya masing-masing dengan tarif PPh tidak boleh melampaui batasan tertentu. Untuk Wajib Pajak badan maupun orang pribadi yang memperoleh dividen dari kepemilikan saham perusahaan, tarif PPh-nya ditetapkan paling tinggi 15%. Kecuali bagi Wajib Pajak badan yang menguasai lebih dari 25% saham perusahaan maka tarif PPh atas dividennya maksimal 10%.

Merujuk Pasal 18 PMK 18/PMK.03/2021 , Dividen yang dibagikan berasal dari badan usaha di luar negeri yang sahamnya diperdagangkan di bursa efek dikecualikan dari objek PPh sebesar Dividen yang diinvestasikan di wilayah Negara Kesatuan Republik Indonesia dalam jangka waktu tertentu. Selanjutnya dalam Peraturan tersebut juga disebutkan apabila dividen yang diterima tidak seluruhnya diinvetasikan di dalam negeri, maka atas dividen yang tidak diinvestasikan dikenakan pajak di Indonesia dengan cara disetorkan sendiri oleh wajib pajak.

Untuk informasi lebih lanjut terkait kriteria, tata cara dan Jangka Waktu Investasi di atur di Pasal 33 sampai dengan Pasal 36 PMK 18/PMK.03/2021

Dapat disimpulkan bahwa dividen yang diterima dari investasi saham di bursa luar negeri dapat dikecualikan sebagai objek PPh, sepanjang di investasikan seluruhnya atau digunakan untuk mendukung kegiatan usaha lainnya (Bentuk Investasi Merujuk Ke Pasal 34 dan Pasal 35 PMK 18/PMK.03.2021) di wilayah NKRI dalam jangka waktu tertentu. Investasi harus dilakukan paling singkat selama 3 (tiga) Tahun Pajak terhitung sejak Tahun Pajak Dividen atau penghasilan lain diterima atau diperoleh.

Pengecualian dari objek PPh atas Dividen yang berasal dari luar negeri dilaksanakan dengan melaporkan Dividen yang berasal dari luar negeri dalam Surat Pemberitahuan Tahunan sebagai penghasilan yang tidak termasuk objek pajak.

Selain itu, Wajib Pajak juga di wajibkan untuk menyampaikan laporan realisasi investasi secara berkala paling lambat pada akhir bulan ketiga untuk Wajib Pajak orang pribadi setelah Tahun Pajak berakhir dan disampaikan sampai dengan tahun ketiga sejak Tahun Pajak diterima atau diperolehnya Dividen.

Penghasilan Capital Gain Jual-Beli Saham

Sementara jika Anda melakukan penjualan saham di bursa Singapura dan memperoleh capital gain dari transaksi tersebut, maka tergantung kebijakan pajak setempat. Kalau di Indonesia, besar pemotongan pajak penghasilan atas transaksi saham di bursa saham nasional 0,1% dari jumlah bruto nilai transaksi penjualan.

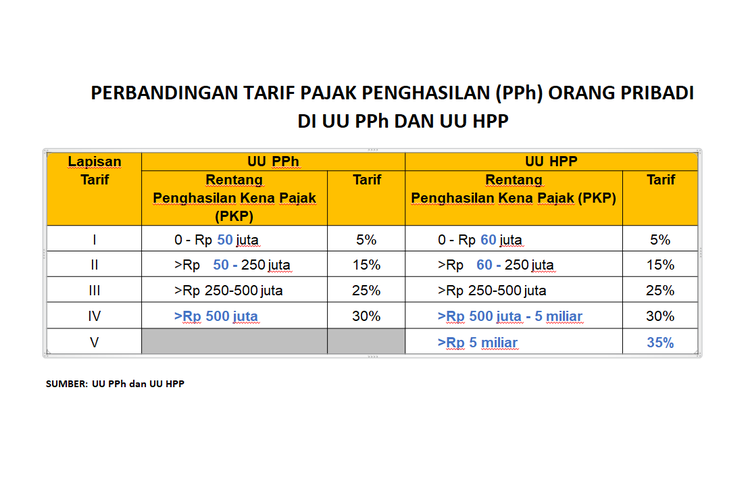

Apabila capital gain yang Anda terima di Singapura belum dipajaki oleh otoritas setempat, maka di Indonesia dianggap sebagai objek pajak yang masuk kategori penghasilan lain. Atas objek pajak tersebut dihitung PPh-nya sesuai dengan Pasal 17 UU PPh (tarif progresif) dan dikurangi dengan kredit pajak, baik yang berasal dari dalam negeri maupun dari luar negeri.

Ketentuan UU PPh berlaku hingga akhir 2021, sementara mulai 2022 ketentuan besaran tarif PPh akan merujuk pada ketentuan UU HPP.

Kewajiban Anda selanjutnya adalah melaporkan semua objek pajak tersebut melalui Surat Pemberitahuan (SPT) Tahunan PPh, yang bagi Wajib Pajak orang pribadi paling lambat menyampaikan SPT tiga bulan setelah tahun pajak berakhir (31 Maret).

Demikian penjelasan kami, semoga bermanfaat.

Salam

Cahya Fitriana

Tax Advisory MUC Consulting

Catatan:

Tanya-tanya Pajak merupakan kolaborasi Kompas.com dan MUC Consulting seputar kebijakan dan praktik perpajakan. Sobat Pajak dapat mengajukan pertanyaan melalui link ini. Artikel ini telah terbit di Kompas.com, Jumat (10/12/2021).

Kompas.com