Strategi Perencanaan Pajak di Masa Pandemi

Muhammad Rizki Pratama, Tax Consultant

|

Thursday, 22 July 2021

Saat ini banyak perusahaan yang tengah berjuang untuk memastikan bisnis tetap berjalan dan mampu bertahan di tengah resesi ekonomi akibat pandemi Covid-19. Tidak sedikit perusahaan yang gagal dan terpaksa harus gulung tikar dan merumahkan karyawan. Pada akhirnya, semua kembali kepada kondisi keuangan perusahaan, kepiawaian manajemen mengelola sumber daya dan risiko, serta yang terakhir kebijaksanaan pengusaha.

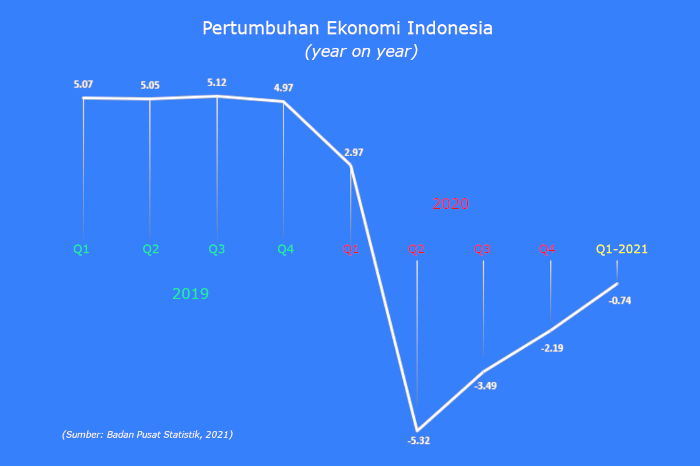

Badan Pusat Statistik (BPS) melaporkan, melaporkan, pertumbuhan ekonomi Indonesia sepanjang tahun 2020 mengalami kontraksi sebesar 2,07% dibandingkan pertumbuhan tahun 2019. Kontraksi terjadi pada hampir semua sektor lapangan usaha, kecuali pertanian dan perikanan, informasi dan komunikasi, jasa keuangan dan asuransi, serta jasa kesehatan dan kegiatan sosial. Resesi ini tercipta dari rangkaian pertumbuhan ekonomi negatif secara kuartal berturut-turut sepanjang tahun.

Resesi ekonomi tampaknya masih akan berlanjut di tahun 2021 menyusul pertumbuhan negatif 0,74% di triwulan pertama. Kondisi ini diperparah dengan hantaman gelombang kedua pandemi Covid-19 yang penularannya lebih cepat dan daya rusak lebih hebat dari sebelumnya.

Dalam istilah ekonomi, resesi adalah penurunan signifikan kondisi ekonomi suatu negara yang tercermin dari kontraksi pertumbuhan ekonomi (year on year) atau minus dalam dua kuartal atau lebih secara beruntun.

Untuk mencegah terperosok ke dalam jurang resesi ekonomi yang lebih dalam, hampir semua pemerintah di dunia—termasuk Indonesia—mengeluarkan berbagai kebijakan stimulus ekonomi.

Pemerintah Indonesia sampai detik ini telah menerbitkan berbagai paket kebijakan stimulus yang terangkum dalam Program Pemulihan Ekonomi Nasional (PEN). Paling tidak, ada enam insentif perpajakan untuk membantu Wajib Pajak yang terdampak Covid-19, yaitu: insentif PPh Pasal 21 Ditanggung Pemerintah (DTP), insentif PPh Final PP 23 DTP, insentif PPh Pasal 22 Impor, insentif Pengurangan angsuran PPh Pasal 25, insentif pengembalian pendahuluan PPN dipercepat, dan insentif PPh Final Jasa Konstruksi.

Berdasarkan hasil survey PEN tahap I (21 Juli-7 Agustus 2020), yang dilakukan oleh Kemenkeu, sekitar 86% Wajib Pajak mengalami penurunan omset dibandingkan tahun sebelumnya. Hal ini senada dengan survey yang dilakukan oleh World Bank yang menyatakan bahwa 82% pelaku usaha mengalami penurunan penjualan selama pandemi berlangsung (APBN Kita, Kemenkeu, 2021).

Sayangnya, pemanfaatan insentif perpajakan di Indonesia masih sangat minim. Kemenkeu mencatat realisasi pemanfaatan insentif dunia usaha, termasuk insentif pajak sampai dengan 23 Desember 2020 baru Rp54,73 triliun atau 45,4% dari pagu anggaran Rp120,61 triliun.

Setidaknya, masih ada kesempatan bagi Wajib Pajak untuk memanfaatkan insentif perpajakan hingga Desember 2021. Hal ini sejalan dengan kebijakan pemerintah yang kembali memperpanjang masa berlaku pemberian insentif perpajakan di tengah situasi pandemi yang semakin tak terkendali.

Bagi pelaku usaha, insentif perpajakan yang disediakan pemerintah bisa menjadi alat bantu perencanaan perpajakan (tax planning). Pengusaha setidaknya bisa merancang strategi manajemen akuntansi dan keuangan untuk meminimalkan beban pajak perusahaan, tentunya dengan cara-cara yang tidak melanggar ketentuan (in legal way).

Dalam implementasinya, perencanaan pajak dapat diterapkan Wajib Pajak sejak memulai kegiatan usaha sampai dengan penutupan usaha (likuidasi). Ada beberapa strategi tax planning yang dapat dilakukan Wajib Pajak untuk mengefisiensikan beban pajak secara legal.

Tax Saving

Tax saving adalah upaya untuk mengefisienkan beban pajak melalui pemilihan alternatif pengenaan pajak dengan tarif yang lebih rendah. contohnya yakni pada pemberian natura pada karyawan.

Natura pada umumnya tidak diperkenankan untuk dibebankan sebagai biaya dalam menghitung PPh badan. Untuk itu, bisa mengubahnya menjadi pemberian yang tidak dalam bentuk natura, dengan catatan harus diperhitungkan sebagai penghasilan karyawan.

Pengaruh dari tax saving ini adalah beban PPh badan turun, tetapi di sisi lain kewajiban PPh pasal 21 akan menjadi lebih besar. Namun, secara total kenaikan PPh Pasal 21 akan terasa lebih kecil dibandingkan dengan PPh badan sebelumnya.

Tax Avoidance

Tax avoidance adalah upaya mengefisiensikan beban pajak dengan cara menghindar dari pengenaan pajak, yang tidak selalu ilegal . Agar tidak melanggar hukum, Wajib Pajak bisa menghindari pajak dengan cara mengarahkan pada transaksi yang bukan objek pajak.

Contohnya PPh badan non-final. Untuk mengefisiensikan PPh pasal 21 karyawan, perusahaan dapat memberikan semaksimal mungkin kesejahteraan karyawan dalam bentuk natura, mengingat itu bukan merupakan objek PPh pasal 21.

Penundaan Bayaran Pajak

Penundaan pembayaran pajak juga dapat dilakukan Wajib Pajak tanpa melanggar peraturan. Misalnya menunda pembayaran PPN dengan menunda penerbitan faktur pajak sampai batas waktu yang diperkenankan. Khususnya atas penjualan kredit, penjual dapat menerbitkan faktur pajak standar pada akhir bulan berikutnya setelah bulan penyerahan pajak. Pada Faktur pajak masukan dapat dikreditkan maksimal tiga bulan setelah faktur pajak tersebut diterbitkan.

Optimalisasi Kredit Pajak

Wajib Pajak sering kali kurang mendapat informasi mengenai pembayaran yang dapat dikreditkan. Padahal, jika kita memahami konsep akuntansi dan peraturan pajak terkait, pengkreditan pajak bisa mengurangi beban pajak perusahaan.

Sebagai contoh, pembelian solar dari Pertamina yang merupakan objek PPh Pasal 22 yang bersifat final. Apabila pembeli solar adalah perusahaan manufaktur atau yang bergerak bidang pabrikan maka PPh pasal 22 tersebut dapat dikreditkan dengan PPh badan. Pengkreditan ini akan lebih menguntungkan ketimbang dibebankan sebagai biaya.

Ilustrasi pencatatan dalam jurnal akuntansinya seperti ini:

Pada saat melakukan pencatatan oleh pemotong (pengguna jasa).

| Jurnal | Debit | Kredit |

| Beban | xxx | - |

| -> Utang PPh Psl 23 | - | xxx |

| -> Kas | - | xxx |

Pada saat melakukan pencatatan oleh yang dipotong (pemberi jasa).

| Jurnal | Debit | Kredit |

| Kas | xxx | - |

| Kredit PPh Psl 23 | xxx | - |

| -> Pendapatan | - | xxx |

Jangan Langgar Aturan

Tips terakhir ini merupakan cara paling bijak yang bisa dilakukan oleh Wajib Pajak untuk memastikan kepatuhan dan efisiensi beban pajak. Caranya tentu saja dengan menguasai ketentuan yang berlaku dan memastikan jangan sampai melanggarnya.

Misalnya, Wajib Pajak perlu mengetahui kapan harus melakukan penyetoran pembayaran witholding tax beserta tanggal pelaporannya, serta pembayaran dan pelaporan PPN masa bulanan.

Disclaimer! Tulisan ini adalah pendapat pribadi dan tidak mencerminkan kebijakan institusi di mana penulis bekerja.